ISR en materia inmobiliaria

IMPUESTO SOBRE LA RENTA

A PAGAR POR LA ENAJENACIÓN

DE BIENES INMUEBLES

LEY DE IMPUESTOS SOBRE LA

RENTA

TÍTULO 1

DISPOSICIONES GENERALES

Artículo 1. Las personas físicas y las morales éstan obligadas al pago del impuesto sobre la renta en los siguientes casos:

I. Las residentes en México, respecto a todos sus ingresos, cualquiera que sea la ubicación de la fuente de riqueza de donde procedan.

(...)

TÍTULO IV

DE LAS PERSONAS FÍSICAS

DISPOSICIONES GENERALES

Articulo 90. Están obligadas al pago del impuesto establecido en este Título, las personas físicas residentes en México que obtengan ingresos en efectivo, en bienes, devengado cuando en los términos de este Título señale (...).

CAPÍTULO IV

DE LOS INGRESOS POR ENAJENACIÓN DE BIENES

SECCIÓN I

DEL RÉGIMEN GENERAL

Artículo 119. Se consideran ingresos por enajenación de bienes, los que deriven de los casos previstos en el Código Fiscal de la Federación.

(...)

Se considerá como ingreso el monto de la contraprestación obtenida, inclusive en crédito, con motivo de la enajenación; (...). No se considerarán ingresos por enajenación, los que deriven de la transmisión de propiedad de bienes por causa de muerte, donación (...), siempre que el ingreso por la enajenación se considere interés en los términos del artículo 8 de esta Ley.

Articulo 120. Las personas que obtengan ingresos por enajenación de bienes, podrán efectuar las deducciones a que se refiere el artículo 121 de esta Ley; con la ganancia así determinada se calculará el impuesto anual como sigue:

I. La ganancia se dividirá entre el número de años transcurridos entre la fecha de adquisición y la de enajenación, sin exceder de 20 años.

II. El resultado que se obtenga conforme a la fracción anterior, será la parte de la ganancia que se sumará, a los demás ingresos acumulables del año de calendario de que se trate y se acumulará en los términos de este Título, el impuesto correspondiente a los ingresos acumulables.

III. La parte de la ganancia no acumulable se multiplicará por la tasa de impuestos que se obtenga conforme al siguiente párrafo. El impuesto que resulte se sumará al calculado conforme a la fracción que antecede.

El contribuyente podrá optar por calcular la tasa a que se refiere el párrafo que antecede, conforme a lo dispuesto en cualquiera de los dos incisos siguientes:

a) Se explicara la tarifa que resulte conforme al artículo 152 de esta Ley a la totalidad de los ingresos acumulables obtenidos en el año en que se realizó la enajenación, disminuidos por las deducciones autorizadas por la propia Ley, excepto las establecidas en la fracciónes I, II y III del artículo 151 de la misma. El resultado así obtenido se dividirá entre la cantidad a la que se le aplicó la tarifa y el cociente será la tasa.

b) La tasa promedio que resulte de sumar las tasas calculadas conforme a lo previsto en el inciso anterior para los últimos cinco ejercicios, incluido aquél en el que se realizó la enajenación, dividida entre cinco.

Cuando el contribuyente no hubiera obtenido ingresos acumulables en los cuatro ejercicios previos a aquél en que se realice la enajenación, podrá determinar la tasa promedio a que se refiere el párrafo anterior con el impuesto que hubiese tenido que pagar de haber acumulado en cada ejercicio la parte de la ganancia por la enajenación de bienes a que se refiere la fracción I de este artículo.

Cuando el pago se reciba en parcialidades (...).

Artículo 121. Las personas físicas que obtengan ingresos por la enajenación de bienes podrán efectuar las siguientes deducciones:

I. El costo comprobado de adquisición que se actualizará en los términos del artículo 124 de esta Ley. En el caso de bienes inmuebles, el costo actualizado será cuando menos 10% del monto de la enajenación de que se trate.

II. El importe de las inversiones hechas en construcción, mejoras y ampliaciones, cuando se enajenen bienes inmuebles o certificados de participación inmobiliaria no amortizables. Estás invesiones no incluyen los gastos de conservación. El importe se actualizará en los términos del artículo 124 de esta Ley.

III. Los gastos notariales, impuestos y derechos, por escrituras de adquisición y de enajenación, así como el impuesto local por los ingresos por enajenación de bienes inmuebles, pagados por el enajenante. Serán deducibles los pagos efectuados con motivo del avalúo de bienes inmuebles.

IV. Las comisiones y mediaciones pagadas por el enajenante, con motivo de la adquisición o de la enajenación del bien.

La diferencia entre el ingreso por enajenación y las deducciones a que se refiere este artículo, será la ganancia sobre la cual, siguiendo el procedimiento señalado en el artículo 120 de esta Ley. se calculará el impuesto.

Las deducciones a que se refiere las fracciones III y IV de este artículo se actualizarán por el periodo comprendido desde el mes en el que se efectuó la erogación respectiva y hasta el mes inmediato anterior a aquél en el que se realice la enajenación.

Cuando los contribuyentes efectúen las deducciones a que se refiere este artículo y sobran pérdidas en la enajenación de bienes inmuebles (...).

Articulo 122. Los contribuyentes que sufran pérdidas (...)

CAPITULO XI

DE LA DECLARACIÓN ANUAL

Articulo 150. Las personas físicas que obtengan ingresos en un año de calendario, a excepción de los exentos y de aquéllos por los que se haya pagado impuesto definitivo, están obligadas a pagar su impuesto anual mediante declaración que presentarán en el mes de abril del año siguiente, ante las oficinas autorizadas.

(...)

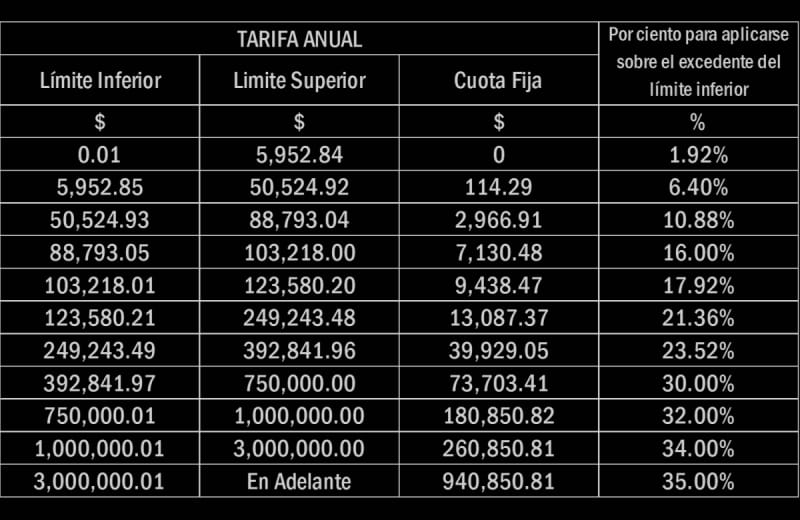

Artículo 152. Las personas físicas calcularán el impuesto del ejercicio sumado, a los ingresos obtenidos conforme a los Capítulos I, III, IV, V , VI, VIII y IX de este Título, después de efectuar las deducciones autorizadas en dichos Capítulos II de este Título, al resultado obtenido se le disminuirá, en su caso, las deducciones a que se refiere el artículo 151 de esta Ley. A la cantidad que se obtenga se le aplicará la siguiente:

No será aplicable lo dispuesto en este artículo a los ingresos por los que no se esté obligado al pago del impuesto y por lo que ya se pagó impuesto definitivo.

Contra el impuesto anual calculado en los términos de este artículo, se podrán efectuar los siguientes acreditamientos:

I. El importe de los pagos provisionales efectuados durante el año calendario.

(...)

EXENCIÓN AL

IMPUESTO SOBRE LA RENTA

APAGAR POR LA ENAJENACIÓN

DE BIENES INMUEBLES

LEY DEL IMPUESTO SOBRE LA

RENTA

TÍTULO IV

DE LAS PERSONAS FÍSICAS

DISPOSICIONES GENERALES

( ...)

Artículo 93. No se pagará el impuesto de la renta por la obtención de los siguientes ingresos: (...)

XIX. Los derivados por enajenación de:

a) La casa habitación del contribuyente, siempre que el monto de la contraprestación obtenida no exceda de setecientas mil unidades de inversión y la trasmisión se formalice ante fedatario público. Por el excedente se determinará la ganancia y se calculará el impuesto anual y él pago provisional en los términos del capítulo IV de Este Título, considerando las deducciones en la proporción que resulte de dividir el excedente entre el monto de la contraprestación obtenida. El cálculo y entero del impuesto que corresponda al pago provisional se realizará por el fedatario público conforme a dicho Capítulo.

La exención prevista en este inciso será aplicable siempre que durante los tres años inmediatos anteriores a la fecha de enajenación de qué se trata el contribuyente no hubiere enajenado otra casa habitación por la que hubiera tenido la exención prevista en este inciso y manifieste, bajo protesta de decir verdad, dichas circunstancias ante el fedatario público ante quién se protocolice la operación.

El fedatario público deberá consultar al Servicio de Administración Tributaria a través de la página de internet de dicho órgano desconcentrado y de conformidad con las reglas de carácter general que al efecto emita este último, sí previamente el contribuyente a enajenado alguna casa habitación durante los cinco años anteriores a la fecha de la enajenación de que se trate, por lo que hubiera obtenido la exención prevista de este inciso y dará aviso al citado órgano desconcentrado de dicha enajenación, indicando el monto de la contraprestación y, en su caso, del impuesto retenido.

(...)

REGLAMENTO DE LA

LEY DEL IMPUESTO SOBRE LA

RENTA

TÍTULO IV

DE LAS PERSONAS FÍSICAS

DISPOSICIONES GENERALES

Artículo 154. Para efectos artículo 93, fracción XIX, inciso a) de la Ley, se considera que la casa habitación del contribuyente comprende además de la superficie del terreno qué no exceda de tres veces el área cubierta por las construcciones que integran la casa habitación.

Artículo 155. Para efectos del artículo 93, fracción XIX, inciso a) de la Ley, los contribuyentes deberán ante el fedatario que formalice la operación, que el inmueble objeto de la operación es la casa habitación del contribuyente, con cualquiera de los documentos comprobatorios que se mencionan a continuación, siempre en el domicilio consignado en dicha documentación coincida plenamente o, en su caso, con algunos de los elementos fundamentales del domicilio del bien inmueble enajenado utilizados en el instrumento correspondiente y el fedatario público haga constar esta situación cuándo formalice la operación:

I. La credencial para votar, expedida por el Instituto Nacional Electoral;

II. Los comprobantes fiscales de los pagos efectuados por la prestación de los servicios de energía eléctrica o de telefonía fija, o;

III. Los estado de cuenta que proporcionan las instituciones que componen el sistema financiero o por casas comerciales o de tarjetas de crédito no bancarias.

La documentación a que se refieren las fracciones anteriores, deberá estar a nombre del contribuyente, de su cónyuge o de sus ascendientes o descendientes en línea recta.

(...)

IMPUESTO SOBRE LA RENTA

A PAGAR POR DISCREPANCIA

ENTRE PRECIO Y AVALÚO

REGLAMENTO DE LA

LEY DEL IMPUESTO SOBRE LA

RENTA

TÍTULO IV

DE LAS PERSONAS FÍSICAS

CAPITULO V

DE LOS INGRESOS POR

ADQUISICIÓN DE BIENES

Artículo 217. En todos los casos de enajenación de inmuebles consignados en escritura pública en los que los adquirientes sean personas físicas o morales a que se refiere el Título III de la Ley, a excepción de las que señala el artículo 86, párrafos cuarto, quinto y sexto de la Ley, en los que el valor del avalúo exceda el más de un 10% al monto de la contraprestación pactada por la operación de qué se trate, los notaríos, corredores, jueces y demás fedatarios que por disposición legal tengan funciones notariales, cuándo eleven a escritura pública el contrato en qué consta la enajenación, calcularán en términos del artículo 132 de la Ley, el pago provisional que corresponda al adquiriente, aplicando el 20% sobre la parte en qué el valor de avalúo exceda al de la contraprestación pactada.